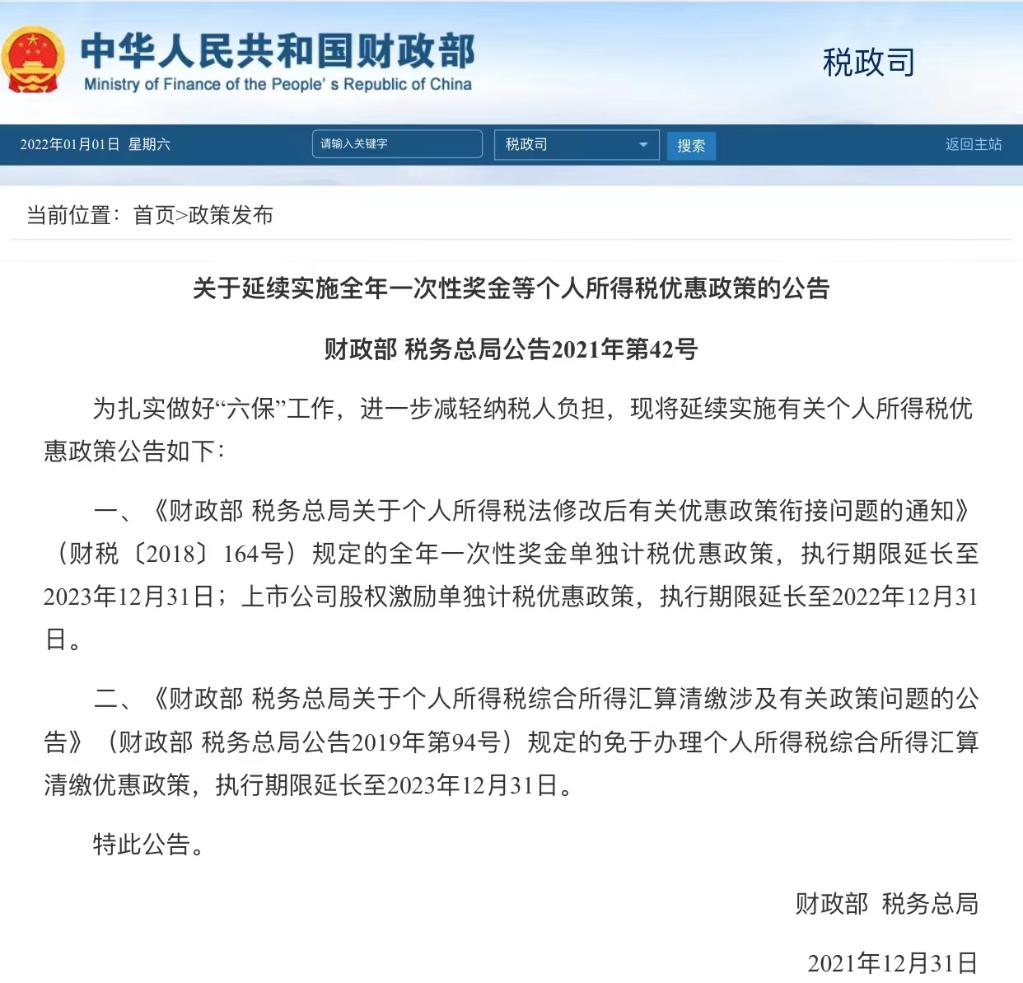

日前召开的国务院常务会议,决定延续实施部分个人所得税优惠政策。财政部、国家税务总局2021年12月31日发布公告,进一步明确全年一次性奖金单独计税、上市公司股权激励单独计税等多项税收优惠政策继续执行。

个税“红包”继续发,惠及哪些群体?将给你我带来哪些实惠和便利?记者就此采访了业内专家。

“红包”一:年终奖可继续单独计税 利好“工薪族”

业内人士表示,此次延续实施的多项优惠政策利好广大“工薪族”、中低收入群体、上市公司部分优秀员工等,将持续减轻纳税人负担。预计一年可减税1100亿元。

“此次延续多项针对个人尤其是中低收入群体的税收优惠政策,重在利民,让老百姓有更多可支配收入,也将为促消费、稳增长提供助力。”北京国家会计学院财税政策与应用研究所所长李旭红说。

在延续实施的多项政策中,全年一次性奖金单独计税优惠政策备受关注。根据最新政策规定,2022年至2023年,居民个人取得的全年一次性奖金,可继续选择适用单独计税的优惠政策,不并入综合所得纳税。

专家介绍,在个税改革前,按月征税模式下,全年奖应在发放当月,与当月正常工资薪金合并计算缴纳个税,为防止当月税负陡升,国家特给予单独计税优惠,即全年奖不并入当月工薪所得,而是单独适用工薪所得税率。

这份延续实施的个税“红包”,能给纳税人带来多大利好呢?

假设张女士2021年全年综合所得收入额为20万元,公司在2021年1月向其发放2020年度的全年一次性奖金12万元。在不考虑其他扣除情况下,张女士若选择将12万元奖金并入综合所得计算,计算出全年个税应纳税额为35080元。

若张女士选择将全年一次性奖金单独计税,则全年一次性奖金应纳税额为11790元,加上其综合所得对应的应纳税额11480元,张女士全年个税应纳税额为23270元。

不难看出,采用全年一次性奖金单独计税方式,需要缴纳的个税更少了。

中国税务学会副会长张连起表示,此项政策利好广大工薪阶层。“在当前疫情影响下,延续该政策,有利于缓解以工资薪金收入为主要来源的纳税人的税收负担,让中低收入阶层有更多获得感,有利于稳定预期、促进消费。”

“红包”二:个税申报仍有优惠 省钱省力

根据两部门发布的公告,2021年至2023年,纳税人取得已依法预扣预缴个人所得税的综合所得,年收入不超过12万元且需要汇算清缴补税的,或者年度汇算清缴补税金额不超过400元的,可免予办理汇算清缴。

国家税务总局税收科学研究所研究员石坚详细介绍了这一“红包”的使用。

举例来说,2020年度甲、乙、丙三位居民的综合所得年收入分别为10万元、11万元、13万元,均已依法预扣预缴个人所得税。经计算,甲需要补税300元,乙需要补税500元、丙需要补税300元。

根据现行规定,由于甲和乙综合所得年收入不超过12万元,丙补税金额不超过400元,三位居民均不用办理汇算清缴了。

中国社会科学院财经战略研究院副研究员蒋震表示,近年来个税改革平稳推进,汇算环节的预填报、“非接触式”办税等改革措施,给纳税人带来便利。此次延续实施的优惠政策,将继续给纳税人个税申报带来便利和实惠。

“红包”三:激励引导 纳税人再获税收支持

近年来,我国加大人才吸引和激励力度,大力实施创新驱动战略,出台了一系列财税政策措施,其中就包括对获得股权激励的企业职工等纳税人群体,给予符合实际、顺应发展需要的税收支持。

两部门发布的公告明确,上市公司股权激励单独计税优惠政策,执行期限延长至2022年12月31日。

业内人士分析,股权激励是国际上通行的现代企业吸引优秀人才的一种长期性激励机制。上市公司股权激励继续适用单独计税优惠,有助于形成劳动者与所有者利益共享的激励机制,有利于企业留住人才、用好人才。

“国家根据纳税人需求和现实情况变化,对原有过渡期税收优惠作出延续安排,体现了实事求是的科学态度,是保障和改善民生的积极作为,将有效增强纳税人的获得感和幸福感。”李旭红说。(记者王雨萧、申铖)